2015年以来,我国上市环保公司在并购重组市场上非常活跃,众多上市环保公司试图通过资产重组实现自身业务的跨越式发展或业务转型。并购重组,涉及一个关键问题:盈利预测业绩承诺。我们对80家A股上市环保企业中,2015-2016年的并购重组案例的业绩补偿情况进行统计及研究,现与大家分享成果。

据上海爱康富罗纳股权投资基金不完全统计,2015—2016年,我国A股市场上市环保企业发生资产重组的大约占70%以上,其中,公告重大资产重组预案或草案的公司至少约30家。

在并购重组中,涉及一个关键问题:盈利预测业绩承诺。

纵观上述资产重组案例,不少并购标的都许下了靓丽的业绩承诺。然而,随着2016年上市公司年报的陆续披露,一些并不完美的资产重组露出了业绩承诺的本来面目。其中,就有几家收购的资产未达到业绩承诺标准,“漂亮承诺”被狠狠打脸。

本文将对80家A股上市环保企业中,2015-2016的并购重组案例的业绩补偿情况进行统计及研究,希望能给大家一些信息与启示。

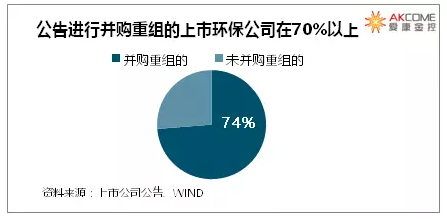

拟进行并购重组的环保上市公司占比在70%以上

我们对2015年至2016年期间已上市的80家环保上市公司进行统计分析,并发现,公告进行并购重组的环保上市公司约占74%(以首次公告预案或草案为准)。

可见,我国上市环保公司在并购重组市场上的确非常活跃,众多上市环保公司都试图通过实施资产重组实现自身业务的跨越式发展或业务转型。

涉及重大资产重组的环保上市公司占比接近40%

经进一步统计分析,我们发现,并购重组中,涉及重大资产重组的公司占全部环保公司的比例约为39%。

进行盈利预测承诺的公司占比约为70%以上

我们对上述公告拟重大资产重组的上市环保企业进行统计分析后,发现签订盈利预测补偿协议的公司占重大资产重组公司的比例达到约74%。

假如剔除公告后未实施完成(含终止)的案例,则重大资产重组中进行业绩承诺的占比高达85%。

这主要系因为:

第一,对标的资产进行评估的方法中,收益法占绝大多数。《上市公司重大资产重组管理办法》规定,采取收益法、假设开发法等,基于未来收益预期的方法对拟购买资产进行评估或者估值并作为定价参考依据的,交易双方需要签署盈利补偿协议。

第二,对标的资产进行评估的方法中,资产基础法占少数,采用资产基础法评估时,无须进行盈利预测业绩承诺。

第三,在发行股份(或发行股份及现金支付相结合、资产置换与发行股份相结合)购买资产情况下,利润补偿是对出资资产出资不实的一种补救措施,是为了更好地保障上市公司及中小股东的合法权益。出资方对用于出资的资产以预测的未来收益折现作价,如果未来收益的预测虚高,说明出资资产的实际价值低于作价,视同于出资不实。

2016年完成业绩承诺的占比较高但仍有部分企业未完成

完成业绩承诺的占比为约80%

为进一步研究,我们对公告并业已完成的约20个重大资产重组案例进行统计研究,发现约4/5的被并购标的完成了2016年的盈利预测业绩承诺,但仍然有约20%的被并购标的未完成盈利预测业绩承诺。

未完成业绩承诺的案例分析 美丽生态并购八达园林

2015年5月19日,美丽生态(当时名为“深华新”)公告,拟以16.6亿元收购八达园林,此利好消息推动了公司股价复牌后的连续9个涨停,过会公告后,又拉升连续3个涨停。可是,美丽生态却已经连续两年未达成业绩承诺了!

2016年,八达园林曾经修改承诺并遭到深交所问询。2017年公司公告,八达园林2016年度实现扣非净利润9031.01万元,与其承诺数相差7768.99万,业绩承诺实现比例仅为53.76%。

公司表示,受宏观经济影响,地方政府项目模式逐渐转变为PPP模式,一方面政府立项项目数量减少,另一方面项目总投资额大幅增加。开工项目的不足导致公司未能完成业绩承诺;此外,园林施工行业是资金推动型行业,银行等金融机构存在观望情形,导致公司的融资能力遭受较大的影响,资金的缺乏导致施工进度较为缓慢,未能实现预期目标。

事实上,早在深华新并购八达园林之前,就有媒体对八达园林的收入真实性进行过质疑,如工程在没开工之前便已产生了近两亿元的收入、工程确认收入多处互相矛盾、公司存货周转率显著低于同行等。雪上加霜的是,近日,美丽生态控股股东五岳乾坤还收到了深圳市中院送达的破产申请书。

对本案,我们认为:

第一,若上市公司并购主体缺乏盈利能力及资产驾驭能力,单纯寄望于通过并购,盲目扩大规模或试图拉升市值,对上市公司弊大于利,也很可能会损害广大中小股东的利益。

第二,在资产重组之前,上市公司对并购标的业务、财务、估值以至于盈利能力的充分尽调、理解与信任,至关重要。若存在侥幸心理,等来的只能是监管层的问责与股市的处罚。

第三,对于并购标的而言,如果其自身实力不硬,通过“喊口号、硬承诺”,盈利预测太乐观,急于提升被收购价格并促成交易,到头来,“自己吹破的牛逼,还得自己来补漏”,终究可能会导致以股份结合现金的利润补偿,到头来吃亏的还是自己!“打铁还需自身硬”,关键还是磨好内功。

环能科技并购江苏华大

相比之下,同样是未完成业绩盈利预测的环能科技并购江苏华大离心机制造有限公司(以下简称“江苏华大”)的重大资产重组一案,可能情况稍好。

2015年6月,环能科技公告,拟斥资3.83亿元收购江苏华大,以延伸公司业务链条、丰富公司的产品结构,使公司拥有离心机固液分离领域的先进技术及设备制造能力,提升公司在污水处理项目中的配套污泥及浓缩物处理处置技术和整体方案设计能力,向污水处理下游的污泥处理处置市场迈进,增强公司市场竞争力。2015年11月完成过户,12月公告交易实施完成。

2016年全年,江苏华大扣非净利润为3093.02万元,比当期盈利预测承诺值3300万元差206.98万元,完成率为93.73%。公司披露的原因为:市场竞争加剧,虽然江苏华大采取技术改造、提高高附值产品比重等措施,但公司综合毛利率水平仍有一定下降。

根据我们分析,华大有两个新产品,毛利率更高,假如上市公司能过通过市场开拓,并帮助其进行市场开拓,同时降低其生产成本,则江苏华大实现2017年全年的盈利预测承诺,还是有一定的把握的;同时,该业绩预测承诺是以三年期合计实现10000万元来总体衡量的,这也为其在经营中营造更高的灵活度。

关于环能科技并购江苏华大一例,我们认为:

第一,上市公司要改变主营业务局限,拓展主营业务范围,可以通过向产业上下游寻找优质资产并购。面对更剧烈的市场竞争,上市公司可采取主动管理模式,积极与并购标的协作,运用上市公司的资源、渠道与能力,帮助并购标的进行技术改造,降低生产成本,提升其毛利率,抵御竞争。

第二,对于业绩预测承诺是三年或四年的案例,虽然对于前一两年没有强制性的补偿要求,但交易双方应更好地让彼此达到协同,既可以在全承诺期内稳健运营,又可避免在第一或第二年时出现未完成情形。

总结实务建议

上市公司不能急于赶风口,切忌不顾自身实力

上市公司要拓展主营业务范围,可以通过向产业上下游寻找优质资产。但如果只是为了拉升股价、合并利润,或不顾自身实力,做超出自己能力范围的事,伴随而来的可能是放大风险。

提升交易价格不能只靠承诺

对于并购标的而言,如果其自身实力不硬,盈利预测又过于乐观,通过“喊口号、硬承诺”以求尽快促成交易,则最终可能会自酿苦果。想要通过被并购方式进入资本市场的中小环保企业,必须磨练好内功,切记投机取巧,否则到了盈利承诺完成不了时,还是会加重补偿的。

促成有效交易的关键

从上市公司的角度,在资产重组之前,上市公司对并购标的主营业务、财务状况、估值情况以至于盈利能力的充分尽调、熟悉、理解与信任,至关重要。在日常经营中,要有目的、有计划性地储备项目。在这方面,优秀的股权投资机构能起到协调与服务的作用,与合适的投资机构保持长期稳定的合作大有裨益。

切换行业

切换行业

正在加载...

正在加载...