目前,十九大报告提出“壮大节能

环保产业、清洁生产产业、清洁能源产业”。对于身处其中的环保企业来说,要想壮大除了内生增长,就是靠外部并购。最近三年

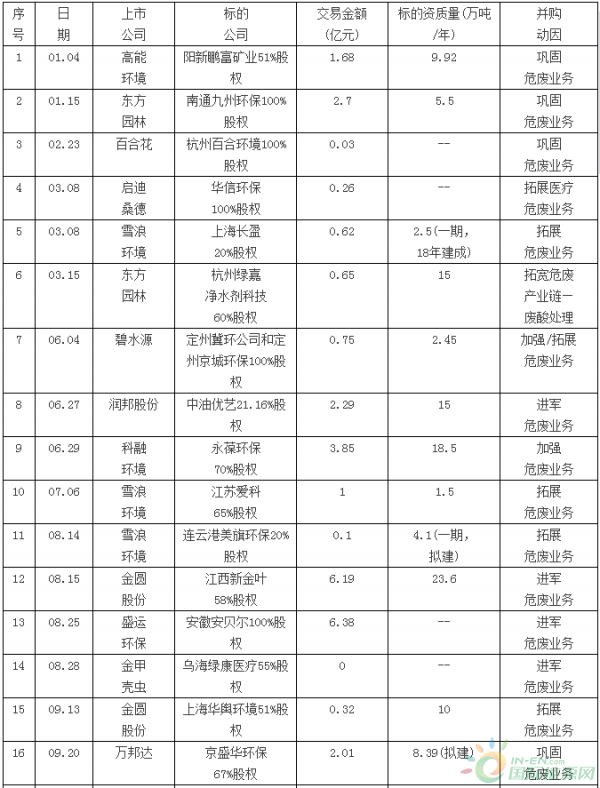

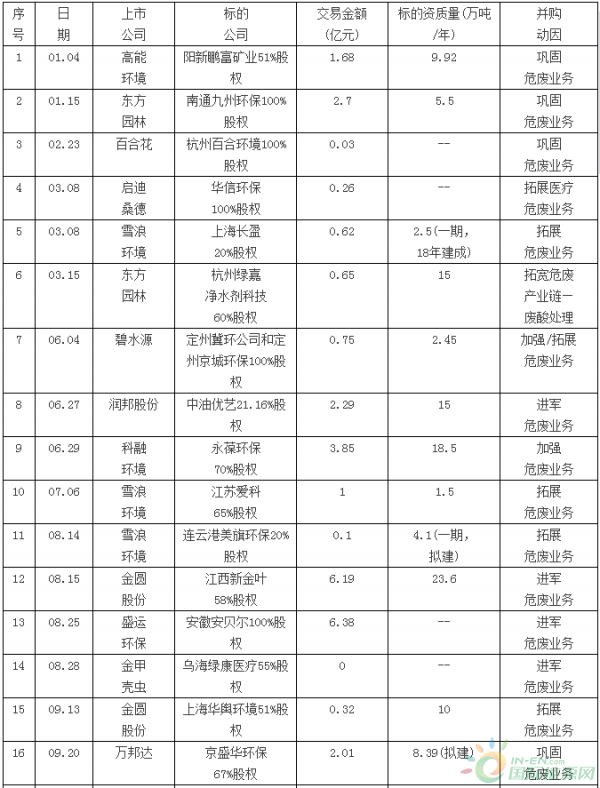

环保行业并购越发稳定,每年交易额均在400亿元左右。2017年环保产业共发生86起并购,涉及金额385亿元,其最大特点是危废市场并购爆发,并购数量超过20起。2017年

危废行业并购事件一览表如下:

2017年危废行业并购事件一览表

数据来源:相关上市公司信息披露及媒体报道整理

一、危废行业并购火爆原因

2017年危废行业并购市场火爆,交易金额与数量均创新高。究其主要原因,有如下3个:1、高额利润促使并购火爆。危废是环保这个薄利行业中的“异类”,目前,环保行业盈利率普遍在10%左右,而危废盈利则达到50%左右。

2、供需不平衡导致并购火爆。严格的环保监管下,危废领域供不应求,处理能力低于危废产量,使得该行业项目收益的前景比较好。以危废中的主力军工业危废为例,《2017年全国大中城市固体废物污染环境防治年报》显示,2016年214个大中城市工业危废产量达3344.6万吨,而全国危废经营单位实际经营规模则仅为1629万吨,产能存在巨大缺口,供需严重不平衡。

3、巨大的市场空间激发并购火爆。E20环境研究院(中国最有影响力的环境领域纵深服务生态平台)预计,危废产生量若按复合年增长率10.5%由2017年的4,990万吨增加至2021年的7,440万吨,未来三年我国危废市场有望形成2000亿元以上的规模。众多企业看到商机抢占市场,纷纷涌入危废这一“蓝海”行业淘金,由此激发并购市场火爆。

二、危废行业并购火爆特征

从危废并购一览表中得出3大行业特征:1、行业老兵、后起之秀、跨界来者纷纷涌入,跑马圈地抢占市场,局部整合并购动作频发。2017年的21起危废行业并购案中,既包括东江环保、启迪桑德在内的“行业老兵”动作频发;又包括东方园林、盛运环保在内的“后起之秀”纷纷亮相;也包括金圆股份、金甲壳虫等“跨界者”踊跃闯入。

2、从交易价格来看,整体交易价格普遍较低,被并购标的公司体量偏小,超过10亿元收购交易案仅为2例,超过5成交易案价格不足1亿。一方面说明了“小而美”的危废企业成并购“香饽饽”;另一方面体现出现阶段环保企业小而散的特点,市场集中度低(根据中国产业信息网统计:危废行业CR8仅为6%),全行业亟需打造若干个航母级的龙头企业进行有序的并购整合。

3、危废企业组建基金,借势资本整合并购。通过设立环保产业并购基金,借力进行危废行业并购也成为重要手段。比如,2017年6月润邦股份通过其并购基金签订收购协议,以2.29亿元收购中油优艺21%股份;2017年7月和8月,雪浪环境通过其并购基金,分别并购江苏爱科固体废物处理有限公司65%和连云港美旗环保科技有限公司20%的股份。

综上所述,危废行业的并购大戏并不会在短期内就偃旗息鼓。未来,企业跑马圈地和整合并购将会持续下去,抢占危废市场或将愈演愈烈,行业进入“群雄逐鹿”时代。