“强化风险评估、重点过程监管、‘三化’渠道、管理审批流程。”2020年全国两会期间,全国人大代表张春生针对提升危废处置产能的前述提议,再次将危废处理置于聚光灯下。

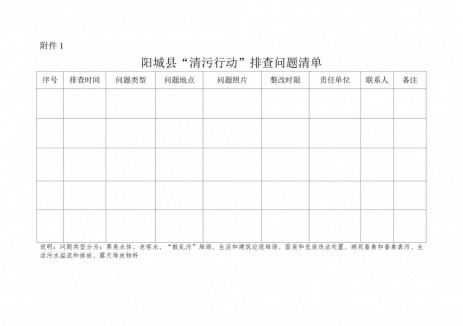

危废种类繁多根据《国家危险废物名录》,现已有46大类、近500种排放物被划入危废范围。随着污染防治攻坚战、生态环境部“清废行动”及多项政策制度的密集落地,国家对危废处置的重视程度可谓空前。在顶层设计层面,污染防治规划、危险废物目录、污染控制标准与技术规范、集中处置收费制度等危险废物规范化管理体系已逐渐形成。

“补漏”催涨1988亿市场热情

环境治理趋严后,现代化与科技化建设造成了越来越多的危废处理市场缺口需要填补。

缺口有多大?统计各个省市环保部门发放的危废处理资质和产能,2019年总计2147家企业获得省级危废处理资质,核准总产能7302万吨/年。“即使剔除产废企业自行处理的部分,仍存在千万吨级处置缺口。”按照每年超1亿吨危废实际产生量,理论上危废处置资质有近2989万吨的缺口。国信证券发布的数据称,据测算,至2020年全国工业危废的排放量将达到12798万吨。加之大量危险废物遭非法处置,实际合法处理率可能更低。

一般情况下,危废处理新建项目从开始申请到落地投快则耗时2—3年,一般则要3—5年。此外,改扩建项目至少也需要1年的时间。危废处置项目还需要较大规模的初期固定资产投资。以2000—4000元/吨的填埋处置价格测算,总容量为300000吨的填埋处置设施投资额高达近1亿。

就地区而言,在当前危废跨省转移流程复杂的整体环境下,依靠区域内部的处理消化来实现市场的供需平衡,地域产能错配局面短期内难以改变。为实现2020年供需匹配的目标,各地纷纷新增处置规模。进入“十三五”以来,先后有11个省发布《危险废物处置设施建设规划》。经环保在线小编梳理后发现,在此期间危废处置平均产能增长率将超过208%。

在监管趋严、环保督查常态化等政策执行的背景下,可以预见危废处理需求将进一步被释放。迄今环保行业盈利率普遍在10%左右,而危废处理的盈利可达50%左右。2018年底,危废处理焚烧价格一度飙升到14899元/吨(如HW12油漆渣)左右。国内券商预测,到2020年底,危废市场规模有望超过1988亿元。

整合加速的他们图什么?

然而,这块千亿级蛋糕好看却不好吃。

根据《危险废物经营许可证管理办法》,从事危险废物收集、贮存、处置经营活动需要获得危险废物经营许可证。换言之,作为国家重点监管的污染对象,危废不像一般工业废弃物可由产废企业自行处理。同时危废行业分类多,不同的废物类别和不同的利用处置方式之间呈现较大差异。部分批次成分复杂,企业需根据所接收危废的成分不同选择不同的预处理方法,综合利用物理、化学、生物方法对污染物进行处理。

面对巨大市场,“危废处理行业小散弱特点仍然突出,行业集中度提高是一个必然的发展趋势。”据统计,虽然我国的危废企业处理量快速增长,但是CR10的总产能仅占全国总产能的7.25%,仍有大量的危废产能被小型企业所瓜分。而在2000多家具有危废处理资质的企业中,逾9成被许可处置的危险废物种类小于10种,平均处置规模不足2—3万吨。

如此低的市场集中度,客观上需要一番轰轰烈烈的并购整合。切入危废处置行业的环保企业将多元化发展作为基本战略,跨界者以市场需求为导向、战略清晰、不断改变着市场格局。亦如传统危废处理企业东江环保、光大绿色环保,到全产业链拓展的大型环保企业东方园林、北控水务,再到资金实力雄厚的新兴力量海螺创业、雅居乐正对整个危废处置产业链进行整合。

但对前述企业而言,大多处置品种较多、类别较全而且能够提供一站式处理流程,且掌握了一定的危废处置终端资源。危废无害化产能的增量主要来自于焚烧项目,水泥窑协同处置作为补充举措。未来两年危废处置行业将迎来新分化和变革,无害化处置中的焚烧、填埋、水泥窑协同处置等几种路线不断交织。

切换行业

切换行业

正在加载...

正在加载...