国际能源网讯:随着中国工业化和城市化进程的不断推进,环境问题成了公众最大的担忧,环境保护逐渐成为国家政策。随之而来的就是,最近几年环境监测仪器在环保基础上迎来了爆炸性的增长。

随着中国工业化和城市化进程的不断推进,环境问题成了公众最大的担忧,环境保护逐渐成为国家政策。随之而来的就是,最近几年环境监测仪器在环保基础上迎来了爆炸性的增长。

综合考虑大气、水源、重金属等环境检测现有需求、新兴需求和存量设备更新需求,据行业分析测算,未来几年中国环境监测行业的市场空间将维持在70-80亿元/年的水平。

现阶段,中国的环境监测事业管理水平网络建设等方面还比较落后,而美国环境监测市场已历经超过100年的发展,因此对于美国环境检测市场的分析有十分重要的借鉴意义。

当前的美国环境监测市场

在美国,环境监测(水和空气)的主要对象包括细菌、pH值、霉菌、硝酸盐、汞、农药、挥发性有机化合物和无机化学品。

美国环境监测行业在上世纪70年代进入发展高峰,整个监测市场产品和服务细分占有率大约为石棉监测占50%;霉菌、细菌和气味测试占35%;挥发性有机化合物和无机化学测试占15%。

主要细分市场(2015年)

整体来看,2015年美国整个环境监测市场的收入约为17亿美元,净利润约1.567亿美元,近5年的平均增长率约2.0%。由于建筑行业的需求增加,2016年整个环境监测行业收入预计将增长3.2%。

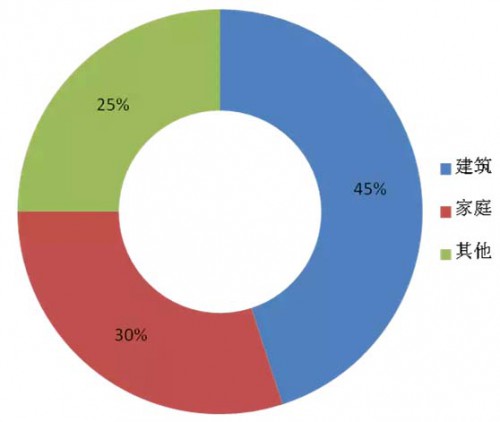

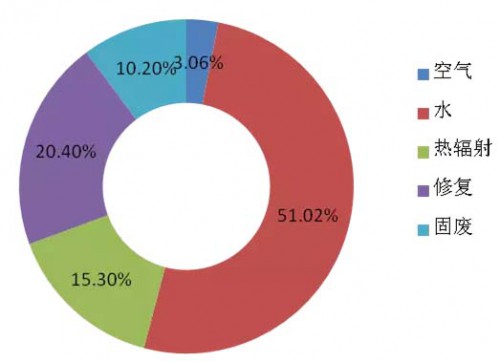

细分领域市场份额比例

水和空气质量监测机构主要集中分布在美国东南部、西部和五大湖地区。总体来看,这些地区分布了超过美国监测机构总数一半的企业。企业的分布位置与大客户、经济水平和个人生活质量需求密切相关,检测机构通常使自己更加接近潜在客户,以便更快速的提供特定服务。

总体而言,美国环境监测市场各大洲的分布情况大致为:加利福尼亚(12.9%)、德州(9.7%),佛罗里达州(5.0%)、宾夕法尼亚(4.4%),俄亥俄州(4.3%)、纽约(4.0%)、伊利诺斯州(3.8%)。加利福尼亚、纽约和伊利诺斯州之所以拥有较高的市场份额,是由于很多大型高科技制造业公司坐落在这些区域,而这些客户具有更多的环境监测服务。

[pagebreak]

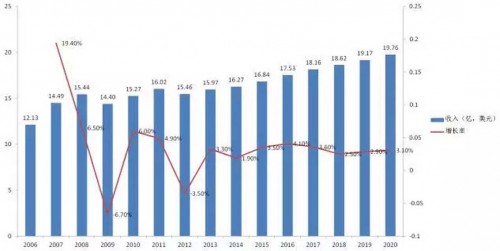

空气和水监测收入(2016-2020年为预测值)

美国环境监测市场份额分布比较分散,排名前四的企业总计拥有10.0%的环境监测市场,较小的环境监测企业和本地监测机构均分美国环境监测市场。

在过去的五年内,由于政策和市场需求(主要是建筑业)的增加,该行业的营业收入有了一定的增长。

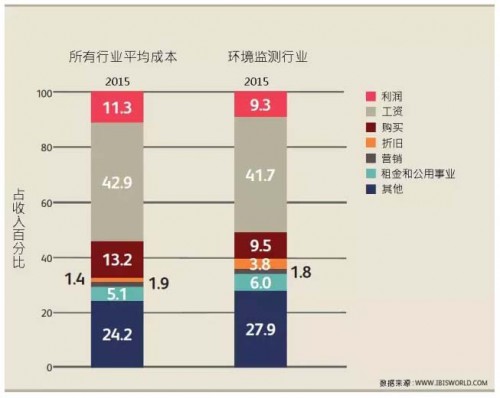

行业成本分析

监测行业的利润约占营业总收入的9.3%,随着进入该行业公司数目的增加,利润率将由于价格竞争而普遍减少。

[pagebreak]具体来看,工资支出约占行业总收入的41.7%(最高比例),但随着监测的自动化和高效化,这一比例有望降低;购买支出约占行业总收入的9.5%,包括设备和用于检测水和空气质量的化学物质;租金和公用事业支出约占行业总收入的6.0%。

其他成本支出约占行业总收入的29.7%。环境监测行业的其他成本包括管理费用、营销费用、保险、维修和维护费用、许可证续签和认证评估。由于经常性的处理有毒化学物质,因此清洁费用所占比例很高。

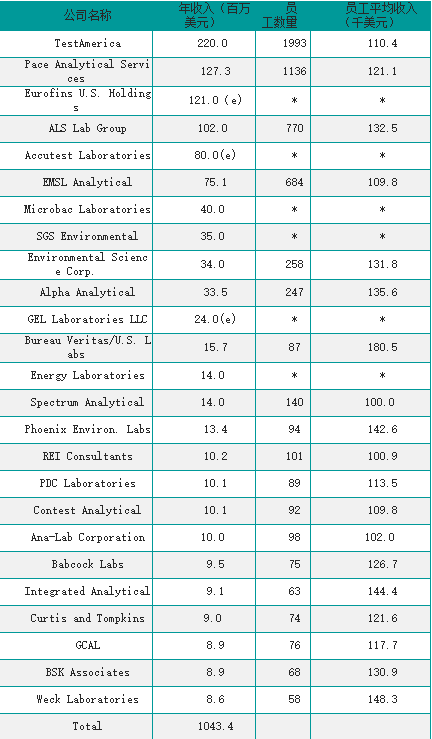

美国环境监测实验室TOP25

e指代公司未回应

Eurofins在美国环境监测市场中的扩张最为显著,它的排名有较大提升,近期Eurofins又收购了排名前二十的宾夕法尼亚QC实验室,是美国环境检测市场最活跃的买家。Eurofins集团创建于1987年,1997年在法国上市,总部设在比利时布鲁塞尔,是全球领先的科学分析和检测检验机构。在全世界30个国家拥有150多个实验室,其员工超过8千人,在食品、制药、环境和消费品行业为客户及政府机构提供全方位的测试认证服务。

ASL的起源可以追溯到1863年,当时彼得˙莫里森坎贝尔第一次建立了一个soap使业务在昆士兰,澳大利亚。1952年在澳大利亚证券交易所上市后,该公司1981年开始的现代收购澳大利亚实验室服务企业有限公司,转变成为一个高度重视国际测试、检验和认证公司雇用超过13000名员工。ASL的收购活动也相当活跃,但在近几年有些许沉寂。

Pace实验室继续使用其久经考验的策略——持续收购较小的设备公司,然后逐步融入他们的工作网络;在过去的一年里,Pace拿下天祥环境实验室,以及KiffAnalytical和Belmont实验室。

另外,Alpha,EMSL和EnvironmentalScience在过去的一年里保持在5%-10%的自然增长。

[pagebreak]美国环境监测市场前瞻

美国环境监测企业数量在过去的5年内以年均1.2%的速度增长至2818家;在未来的5年内,预计将以年均0.1%的速度增长至3363家。

未来5年内,随着房屋开工数量、居住环境标准和工业生产指数继续上涨,环境监测行业的需求将会越来越高。此外,基础设施投资将增加对环境检测行业的需求,环境监测运营商将会在环境分析中发挥重要的作用。因此,IBISWorld预计行业年收入增长率将会在3.2%左右,2020年将会达到20亿美元。

技术变革为行业发展带来助力,为企业带来新的利润增长点。水和空气监测将因新的测试技术而变的更加高效和精确,并且使环境监测行业继续获得企业和家庭的信赖。

美国环境监测发展

美国环境监测系统建设较早起步,但由于受到资金、法律等因素制约,因此长期处于低速发展状态。

美国环境监测系统建设始于水质监测,发展始点可追溯至19世纪80年代,空气监测和固体废弃物监测体系也分别于20世纪40年代和70年代开始建立。美国环境监测体系建设早于其他国家,但监测点位数量和检测指标数量均较少,同时受到州政府投资不积极、投资主体缺失等因素制约,其发展速度比较缓慢。

从上世纪70年代之后美国环境检测市场发展开始加速发展,至90年代已经基本实现全国覆盖。上世纪70至90年代是美国环境污染事故的集中爆发期,美国环保署在此期间加快了环境检测体系的建设速度,环境监测点位快速增加,同时监测指标的覆盖面也更广。

至上世纪90年代,美国已经建成了“全范围、全方位”的环境监测覆盖系统:水质监测形成全天候、全范围的监测网,实现各大水域和水系全覆盖;大气监测点位数量增加至2000余个,基本能够覆盖全国;全部环境监控指标数量达到70项,涵盖全部主要污染物。

美国环境监测体制

在美国,没有专门负责环境监测的系统。美国的环境监测工作是由许多单位共同完成的,除国家环保局(EPA,EnvimnmelltProtectionAgency)外还涉及其他政府部门、民间团体、甚至个人。

虽然EPA所属有许多环境分析实验室,包括直属实验窒及各区域部门(它将全国划分为10个区域,除总部外各区域均有分部,负责管理本区域环保事务)实验室,但他们只承担少量的监测分析任务,其主要职贡是负责发展分析监测技术、协助质量管理、迸行技术指导、解决疑难分析问题、验证新的分析方法及技术等。

实际上,绝大部分样品采集及分析任务是由遍布全国各地的环境工程单位及环境分析实验室承担,这些环境分析实验室及工程单位形成了强大的环境分析市场。

结论

2015年美国整个环境监测市场的收入约为17亿美元,净利润约1.567亿美元,近5年的平均增长率约2.0%;

美国环境监测行业目前较为分散,行业内没有巨型环境监测公司,排名前五位的公司大约占有整个市场份额的10.0%;

推动行业发展的关键性因素主要包括建筑业、工业、生产指数、监管及消费支出;

预计行业年收入增长率将会在3.2%左右,2020年将会达到20亿美元。

净利润约占营业总收入的9.3%,随着进入该行业公司数目的增加,利润率将由于价格竞争而普遍减少。