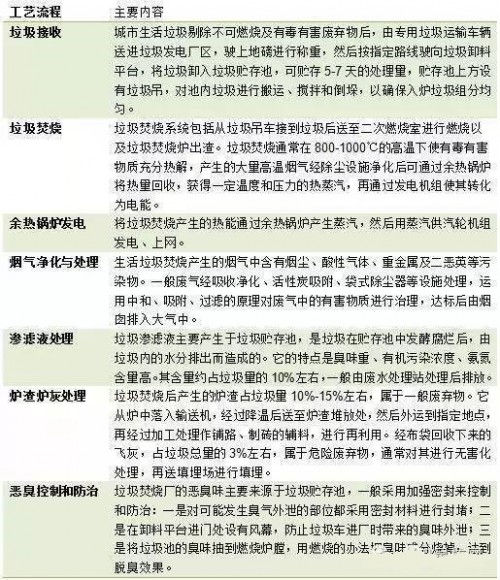

(一)垃圾发电流程

垃圾发电是把各种垃圾收集后,进行分类处理。其中:一是对燃烧值较高的进行高温焚烧(也彻底消灭了病源性生物和腐蚀性有机要物),在高温焚烧(产生的烟雾经过处理)中产生的热能转化为高温蒸气,推动涡轮机转动,使发电机产生电能。二是对不能燃烧的有机物进行发酵、厌氧处理,最后干燥脱硫,产生一种气体叫甲烷,也叫沼气。再经燃烧,把热能转化为蒸气,推动涡轮机转动,带动发电机产生电能。运行垃圾发电的所有公司组成垃圾发电行业。

垃圾发电流程主要分为垃圾前端收集处理、焚烧发电以及末端烟气、炉渣、飞灰处理等阶段。主要包含以下7个工艺流程:

基于国家对固废处理行业的政策支持,鼓励民资进入,垃圾焚烧发电行业吸引着越来越多的企业进入。其模式包括央企依赖资金优势并购进入、机械设备制造企业的业务延伸、污水处理企业的跨子行业渗入等。

与传统的垃圾填埋相比,垃圾发电技术具有很大的优势。垃圾填埋,对于“寸土寸金”的土地资源来说是一种浪费,且容易造成水土的二次污染。面对日益增长的垃圾数量,2012年5月国务院办公厅下发文件提出垃圾发电规模需要从2010年末8.96万吨/日上升至2015年末约30.7万吨/日,年复合增长率达到28%。垃圾焚烧发电作为环保产业是典型的政策驱动型行业,在一系列规划和政策出台后,垃圾焚烧行业迎来了投资高峰。

近几年国内垃圾处理行业正处于以填埋为主转向焚烧发电为主的转型机遇期,很多公司看好行业前景,快速切入该领域。

(二)垃圾发电企业盈利模式分析

垃圾发电属于大型市政项目,对投资方资金要求较高,按照所有制不同目前市场竞争者可粗略分为三类:第一类是央企、国企,如光大国际、中节能、恩菲(中冶集团子公司)、绿色动力(北京国资公司子公司)、上海城投环境、天津泰达、重庆三峰环境、深圳能源等;第二类是民营企业,如启迪桑德、盛运股份、温州伟明、杭州锦江等;第三类是具有外资背景的企业,如威立雅、中德环保、金州环境、香港创冠集团等。

垃圾发电产业是一个技术与资金密集型的行业。就技术密集型而言,该领域涉及到了焚烧、机械传动、尾气处理、发电等多个学科,其中最核心的是焚烧锅炉,其造价约为整个垃圾发电厂造价的50%。

目前炉排炉和循环流化床为垃圾焚烧锅炉的两种主流应用。从适应性看,炉排炉技术较适合垃圾量大、财政实力雄厚的一、二线城市;流化床技术适合垃圾量中等,对投资收益要求高的三、四线城市。

由于国外技术更成熟稳定,目前国内垃圾发电厂中焚烧炉进口占比60%以上,且主要来自于德国、比利时和日本的炉排炉厂商。在国内则主要形成了以中科院、浙大和清华为代表的三大流派的流化床垃圾焚烧技术。国内的焚烧技术主要通过转让或合作的方式进行推广,其中与中科院合作的公司是中科通用,与浙江大学合作的有杭州锦江等。

资金密集型主要指垃圾发电项目前期的固定资产投入较大,一个1000吨日处理量的电厂需投资5亿元左右。因此该领域的投资者一般是大型央企、国企、跨国公司,或者打通了资本市场融资渠道的民营上市公司。

盈利环节:

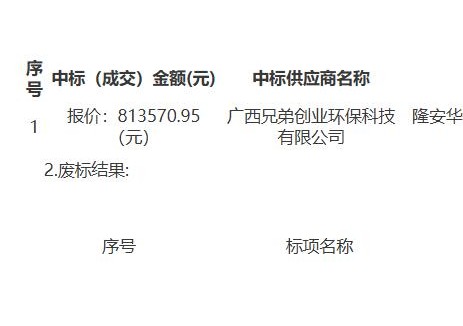

垃圾发电产业链主要包括上游的垃圾发电设备提供商、下游的垃圾发电厂建设方和运营方。对于设备商来说,由于技术水平的差异,该领域的企业毛利率存在较大差异,但主流企业的毛利率普遍在30%以上。

垃圾运营一般采取特许经营的方式,主流的是BOT(建设-经营-转让)或BOO(建设-拥有-运营)模式,特许经营期一般在25-30年。垃圾发电运营具有区域垄断和项目现金流稳定的特点,内部收益率一般在6%-12%,回收期一般5-10年。运营企业的收入来源为上网电费(向电网收取)和垃圾处理费(向政府收取)。

其中上网电价收入约占70%~85%,电价补贴标准为0.25元/度。2012年4月,发改委将全国上网综合电价统一提高到0.65元/度。

垃圾处理补贴收入约占15%~30%。目前全国各地垃圾处理补贴费的高低与采用的焚烧设备类型关系最为密切。其中成本较高的炉排炉,补贴相对较高,一般在70-150元/吨;而流化床成本相对较低,补贴相对便宜,一般在50-90元/吨。

虽然目前垃圾发电设备制造商毛利较高,但运营才是垃圾发电行业的发展方向。据灵核网预计,垃圾焚烧处理量的增长高峰将在2015年结束,此后增长率只能维持在6%以下。而垃圾发电由于运营成本较低,且特许经营期达25年以上,未来盈利有望持续、稳定增长。

切换行业

切换行业

正在加载...

正在加载...