清新环境10月12日晚间消息称终止购买资产,这也就意味着自今年5月开始的购买万方博通和博惠通100%股权的事项正式流产。

对于终止事项清新环境解释称本次交易预案公告后证券市场环境、监管政策等客观情况发生了较大变化,交易各方无法就交易方案细节达成一致意见。根据相关监管规定和要求,以及公司重组事项的工作计划和进度,本次交易各相关方的工作预期难以在规定的时间内全部完成。

清新环境今年5月份拟发行股份募集配套资金不超过86,000万元,其中支付收购标的资产交易的现金对价44,300万元(标的资产拟采用发行股份及支付现金的方式完成),大气治理核心装备生产项目21,700万元,补充上市公司流动资金20,000万元。但中国证监会于2016年6月17日发布了《关于上市公司发行股份购买资产同时募集配套资金的相关问题与解答》,对募集配套资金用途进行了明确规定,这也成为了导致此次购买流产的一个关键性原因。

清新环境拟标的的万方博通主要从事石油化工行业工业炉工程建造及石油化工行业工业设计等相关业务,具有提供工程总包服务的资质;而博惠通则主要从事石油化工行业烟气脱硝及节能清灰系统的安装改造及相关技术服务。

清新环境称此次标的有助于公司积极探索外延式发展道路,寻求新兴需求与传统业务之间的融合与创新。

而就在发行股份募集资金预案后的3天,证监会就对其下发了的《关于对北京清新环境技术股份有限公司的重组问询函》(中小板重组问询函(需行政许可)【2016】第44号),对清新环境此次标的企业万方博通业绩承诺的合理性、高丽回购万方博通其他股东股权的具体情况提出疑问。

据了解,此次标的中万方博通方承诺2016年、2017年、2018年、2019年经审计的扣除非经常性损益后归属于母公司股东的净利润分别不低于3,660万元、4,940万元、6,670万元、9,005万元。博惠通承诺2016年、2017年、2018年经审计的扣除非经常性损益后归属于母公司股东的净利润分别不低于1,700万元、2,200万元、2,860万元。

而万方博通2014年度、2015年度未经审计的归属于母公司股东的净利润分别为4,490.05万元和1,560.25万元,报告期内的净利润呈现较大的波动性。

对于万方博通2015年归属于母公司股东的净利润较2014年有较大幅度的下降,清新环境在答复中解释称2014年下半年以来万方博通受国际原油大环境的影响导致业务量有所下滑且应收账款账龄变长等原因所致。但清新环境同时指出万方博通目前尚有多个项目处于已经达成初步意向、正在进行投标、已经完成可研工作、正在密切跟踪等不同阶段,根据万方博通预计,全年订单总额约为4亿元。

在此次交易中,交易对手方高丽为解决回购万方博通其他股东持有的股权过程中面临的资金需求,向张根华借款2.4亿元人民币,并用万方博通 100%股权质押作为担保。

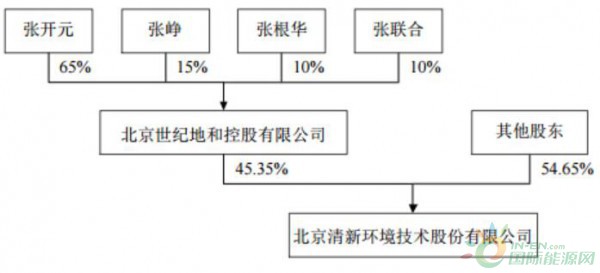

而张根华为清新环境现任董事,同时系上市公司实际控制人张开元之兄弟。

张开元与张峥为父女关系;张开元、张根华、张联合为兄弟关系。

本次交易前,清新环境的主营业务为电力领域烟气脱硫脱硝除尘;本次交易完成后,清新环境将持有万方博通以及博惠通100%股权,其业务产品、技术及市场将扩大至石油化工等非电力领域。

虽业务领域有所扩大,但万方博通似乎除了营业收入大幅下滑的问题外,其他财务数据波动也不小。

对于万方博通资产的大幅波动,清新环境在答复中认为国际原油价格逐渐走低、石油化工工程建设和工程设计需求减少的影响是重要的一方面。

至此,这场持续近半年的收购事项还是宣告流产,清新环境表示将于10月17日召开投资者说明会,就投资者关注的涉及公司本次终止发行股份购买资产事项有关提问进行回答。