近期,

四通股份公布重组预案,磐信昱然并购基金所控股的

环保PPP企业

康恒环境,拟通过重大资产置换方式置入上市公司,从而达到借壳上市。通过四通股份的公告信息,我们得以一窥并购基金和环保PPP企业所擦出的火花。

一、 磐信昱然并购基金

1、基金成立

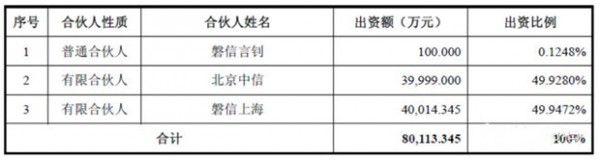

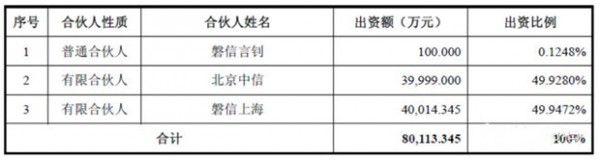

2014年8月5日,磐信言钊和北京中信投资中心(北京中信)签署协议,共同出资设立磐信昱然。此后进一步引入磐信上海,合伙企业出资额为80,113.345万元,各方出资情况如下:

2、基金要素

第一、控制关系:磐信言钊为磐信昱然的普通合伙人及执行事务合伙人。经穿透,中信产业基金实际控制磐信言钊,因此磐信昱然为中信产业基金旗下的并购基金。

第二、资金来源:根据披露的资金来源,磐信昱然资金主要为中信产业基金对外募集的资金,资金穿透至自然人、国资和上市公司,出资人不存在“三类股东”的情形。

第三、基金要素:基金期限成立于2014年8月,期限10年,根据合伙协议约定可知基金成立主要用于并购康恒环境。

二、康恒环境

1、康恒环境简介

康恒环境成立于2008年12月,创始人是龙吉生、朱晓平等四位自然人,是中国垃圾焚烧发电行业成长快速的领军企业之一,主要从事生活垃圾焚烧发电厂的投资、建设及运营,拥有垃圾焚烧核心设备技术。

根据E20环境平台统计的2017年固废企业生活垃圾焚烧规模,康恒环境“存量+2017年新增”规模处于行业第九位,2017年新增规模处于行业第一位。凭借固废处理多领域布局及迅猛增长的垃圾焚烧发电业绩,康恒环境跻身E20环境平台和中国城市建设研究院联合评选的“2017年度中国固废行业影响力企业”之列。

康恒环境目前拥有21个垃圾焚烧发电项目,其中14个项目采用PPP模式,由此可知康恒环境主要采用PPP方式参与项目。

2015-2017年,康恒环境的营业收入分别为2.86亿、7.4亿和10.51亿,增长十分迅速。由于PPP模式一般回款周期较长,需要预先垫付大量资金,所以康恒环境资产负债率也由2015年的34.31%上升到了2017年年末的60.97%,如果未来业务规模进一步扩大,对资金的需求将更高,由此,康恒环境也有着更为迫切的上市需求,从而增强筹资能力。

2、并购基金收购股权

磐信昱然并购基金成立后即开始着手对康恒环境的收购。从2014年到2016年,基金通过股权受让和增资方式,投入7.9亿元持有康恒环境24658万股股份,持股比例达到59%。公司创始人龙吉生等及其一致行动人为康恒环境第二大股东,持有康恒环境30.38%股权。

从康恒环境的董事会构成看,董事会共有7名成员组成,其中基金派了4名。根据公司章程,董事会职权范围内的所有事项由全体董事会的过半数董事决议通过,由此可知基金能够控制康恒环境的董事会。

从高管的组成看,根据康恒环境公司章程,首席执行官、总经理、首席运营官、副总经理、总工程师、财务总监、董事会秘书为康恒环境高级管理人员,由董事会聘任或解聘。因此,基金能够通过董事会决议决定康恒环境的高级管理人员。

综上所述,从持股比例、董事会组成和高级管理人员的任命来看,基金为康恒环境的控股股东,能够控制康恒环境。由此可知磐信昱然为真正意义上的并购基金,一般的股权投资基金仅仅进行财务投资并不谋求企业的控制权,而磐信昱然通过股权投资取得了康恒环境的控制权。

三、康恒环境借壳四通股份

近期,四通股份公布重组预案,康恒环境拟通过重大资产置换方式置入上市公司,作价85亿,交易构成借壳上市。

本次交易包含三个步骤:重大资产置换、发行股份购买资产和股份转让,三个步骤互为前提条件,同步实施。

1、重大资产置换

置出资产(清壳):四通股份拟将除保留资产以外的全部资产与负债作为置出资产,与康恒环境100%股权中的等值部分进行资产置换。保留资产包括:四通股份拥有的现金人民币0.4亿元、瓷土采矿承包经营权形成的其他流动负债和递延收益。根据资产基础法评估,拟置出资产评估值为8.02亿元。

置入资产:为康恒环境100%的股权,根据收益法评估,置入资产评估值为85亿元。

2、发行股份购买资产

置入资产评估值为85亿元,置出资产评估值仅为8.02亿元,二者差额76.98亿元以发行上市公司股份的方式进行补足。拟发行价格9.04元/股,交易对方为康恒环境全体股东。

业绩承诺:康恒环境全体11名股东承诺康恒环境2018年、2019年、2020年扣非归母净利润分别不低于5亿、7亿和9.07亿。若届时康恒环境未达到承诺利润数,则补偿义务人应按约定履行补偿义务。

3、股份转让

上述交易后,康恒环境的11名股东将持有上市公司新发行的股份和上市公司清壳的置出资产。接下来,置出资产要回归四通股份原控股股东及其一致行动人。

为完成回归,置出资产由原控股股东及其一致行动或其指定的第三方承接,作为对价,其向康恒环境股东转让13,334,000股四通股份老股。

所有交易完成后,四通股份原控股股东及其一致行动人在交易前持有上市公司59.27%股权;本次交易完成后,其持股比例变为12.94%。而磐信昱然由于是康恒环境的第一大股东,在交易完成后将持有上市公司的股权比例为44.93%,成为控股股东。

四、业务看点

1、清壳方案独特:很多借壳上市的清壳方案直接设计成置出资产由上市公司原实际控制人承接,但该笔业务交易中,上市公司置出的资产将由康恒环境股东承接,随后康恒环境股东以承接资产为对价,换取上市公司原实控人持有的上市公司股份。而且在最后的股份转让中,康恒环境股东承接资产估值约为8亿元,换取的上市公司股份价值仅为约1.33亿,两者并非对等关系,当然这是交易双方博弈的结果。

2、并购基金借壳上市:中信产业基金是并购基金运作的行家。很多股权投资基金仅为财务投资者,并不谋求标的企业的控股权,但本案例中信产业基金运作的并购基金,在从持股比例、董事会组成和高级管理人员的任命上,都实现了对标的企业的控制。同时,此次并购基金所控制的康恒环境借壳,将成为近年来A股首例有限合伙并购基金借壳。

3、控制权归属及稳定性:并购基金的目的是取得企业控制权,然后对其进行一定的重组改造,持有一定时期后再出售,从而实现获利退出。但并购基金成为上市公司控股股东后,其退出将不利于上市公司控制权的稳定。此外,由于这笔交易借壳资产康恒环境控股股东为中信产业基金,但中信产业基金无实际控制人,从而也将导致上市公司无实际控制人。

在这次交易中,证监会在反馈意见通知书中重点关注了上述问题,因此借壳主体为实现控制权的稳定,将股票锁定期由36个月延长至48个月。

4、PPP环保企业借壳:康恒环境的大多数项目采用PPP模式,但PPP模式一般回款周期较长,需要企业预先垫付大量资金,同时PPP项目的资本金融资问题一直制约着PPP项目的落地。康恒环境通过引入并购基金,增强资本实力,并在金融机构专业资本运作能力的支持下,通过上市进一步增强筹资能力,完美实现了三级跳。目前本笔交易尚未最终完成,若最后借壳上市成功,对特定领域的PPP企业们来说是个不小的利好。