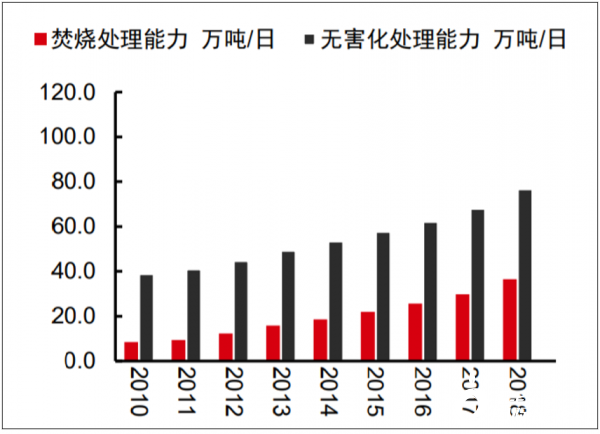

1.1.1 中国垃圾发电产业规模分析

根据国家统计局数据显示,2018年中国城市生活垃圾无害化处理量22.28亿吨。其中,卫生填埋处理量为12.75亿吨,占57.23%;焚烧处理量为8.97亿吨,占40.26%;其他处理方式处理量为0.56亿吨,占2.51%。目前,全国生活垃圾焚烧处理设施无害化处理能力为29.81亿吨/日,占总处理能力的43.84%。

图表 2010-2018年垃圾焚烧及无害化处理能力变动情况

数据来源:环境统计年鉴

截至2018年年底,我国内地建成并投入运行的生活垃圾焚烧发电厂约364座、总处理能力为37.0万吨/日。其中采用炉排炉的焚烧发电厂就达284座,占总量78%。2019年是我国垃圾焚烧发电项目建设最多的一年,全国有600个大中小型生活垃圾焚烧发电厂项目拟在建,初步估算单个项目投资约2亿-20亿。未来两年垃圾焚烧发电行业将迎来投产“大年”,市场规模有望高达千亿元。

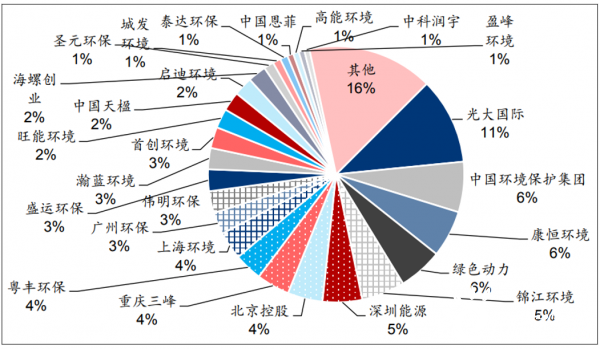

1.1.2 中国垃圾发电产业企业竞争格局

根据2019年底的垃圾焚烧项目在手规模排序,目前垃圾焚烧行业主要的参与者包括:国企:光大国际、中国环境保护集团、康恒环境、绿色动力、深圳能源、北京控股、重庆三峰、上海环境、广州环保、瀚蓝环境等;民企:锦江环境(2019年8月,浙能集团完成对锦江环境29.8%股权的收购,成为锦江环境第一大股东)、粤丰环保、旺能环境、伟明环保、中国天楹等;外企:威立雅中国等。

图表 中国垃圾焚烧市场占有率情况(按2019年底在手产能统计)

数据来源:E20,中国政府采购网,相关公司官网

行业集中度较高且较为稳定。从在手订单来看,根据E20的数据及中国政府采购网的项目信息,2015年以来垃圾焚烧CR10市占率从58%提升至2019年的60%,行业集中度较高且较为稳定。CR10中国企有8家,其在手项目产能占比基本稳定在46%-49%。

1.1.3 中国垃圾焚烧发电行业发展前景

目前,我国城镇化进程不断加快,“十三五”规划提出到2020年实现城镇化率将达到60%。2018年,我国城市+县城总垃圾清运量为2.96亿吨,假设2019-2022年均增速4.5%,预计到2022年城市+县城垃圾清运量将达到3.54亿吨。

生活水平的提高带来居住环境清洁的需求提升,国家统计局数据显示,从2007年到2018年,城市生活垃圾无害化率从62.0%提高到99%,而县城生活垃圾无害化率从7.0%提高到93.3%,消费能力的提升为垃圾处理市场的持续增长提供了持续而稳定的动力。按照《“十三五”全国城镇生活垃圾无害化处理设施建设规划》,假设2020年城县生活垃圾分类平均无害化处理率按要求达到95%,则2020年生活垃圾无害化处理量将达到3.21亿吨。

可推算到2020年垃圾焚烧处理规模可达1.73亿吨,到2022年可达2.03亿吨,以70元/吨的处理单价和0.65元/度上网电价计算,2020年垃圾焚烧市场规模将达437亿元左右,2022年超过500亿元,发展前景仍然广阔。

1.1.4 中国垃圾发电行业市场空间

近年来随着我国城市化水平的不断加快和经济水平的提高,生活垃圾量增长速度较快,生活垃圾无害化处理迫在眉睫。作为当今处理生活垃圾的一种通行方式,垃圾焚烧发电已成为我国规模较大城市目前的一种现实选择。

根据国家规划,到“十三五”末,我国常住人口城市化率将提升至60%。城市数量与规模迅速扩大,生活垃圾增长量成为城市可持续发展的一大问题。据中国环保在线查询,目前我国城市垃圾的年产生量高达10亿吨,且仍以年均10%的速度增长。

秉承“减量化、资源化、无害化”的宗旨和目标,生活垃圾焚烧能够避免二次污染,同时解决了城市用地紧张难题,无论是经济效益还是社会效益都十分可观,已经成为城市生活垃圾无害化处理的最佳选择。

随着生态文明建设的深度推进,国家政策层面也对垃圾焚烧提出了要求。2016年12月31日,发改委、住建部联合印发的《“十三五”全国城镇生活垃圾无害化处理设施建设规划》的通知明确指出:

到2020年底,设市城市生活垃圾焚烧处理能力占无害化处理总能力的50%以上,其中东部地区达到60%以上。

近年来,我国垃圾焚烧发电厂数量年均增速达18%,垃圾焚烧在无害化处理中的占比也大大提升。按照垃圾焚烧占比的增速情况,到2020年,垃圾焚烧处理处理能力将占无害化处理总能力的55%以上,能够完成国家50%的硬性指标。

垃圾焚烧发电项目的收入来源主要有两个:上网电价收入、垃圾处理补贴。前者占70-85%,后者占15-30%。一般来说,垃圾焚烧发现项目内部收益率维持在8%,外加有地方政策优先级支持,盈利与回款能力较强。

可以说,相较于其他处理模式,垃圾焚烧的商业模式足够清晰,盈利模式良好,因此运营能力优秀的企业备受资本青睐。由此催生的市场空间有望成为整个固废板块乃至环保产业链条上的一大亮点。

“十三五”期间,垃圾焚烧发电售电收入、垃圾焚烧处理费、所需建设投资,三大市场空间超过3500亿元。

机遇涌现的同时,挑战与不确定因素同样值得关注,尤以低价竞争与邻避效应为最,大大掣肘了项目的落地和高水平项目的建设运行。但随着政策指出的力度加大,政策与标准体系完善,市场化程度提升,垃圾焚烧发电的行业洗牌重组将成为常态,未来发展空间蔚为可观。

切换行业

切换行业

正在加载...

正在加载...