日常生活中,我们每天都会制造出大量垃圾,这些生活垃圾被环卫部门运走之后,要如何处理呢?

目前主要有两种方式,一种是填埋处置,另一种是焚烧处置。

在早期,填埋处置因为技术简单、成本低等特点得到大规模应用,但这种方式逐渐面临土地资源紧缺、环境污染严重等问题。

所以我们会看到,近年来陆续会有部分不符合环保要求的填埋场被关停,填埋处置的产能增速明显放缓。

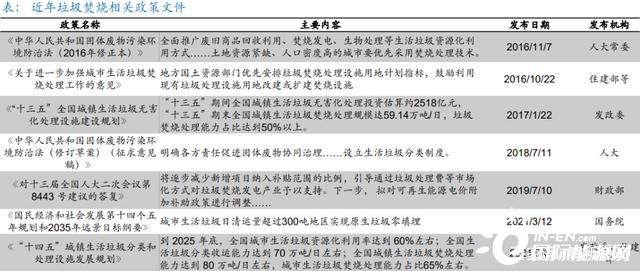

相对来说,垃圾焚烧占地面积小,能源利用率高,对排放的污染物直接针对性处理,更符合环保要求,受到国家产业政策鼓励和支持。

先来简单介绍一下垃圾焚烧发电行业。

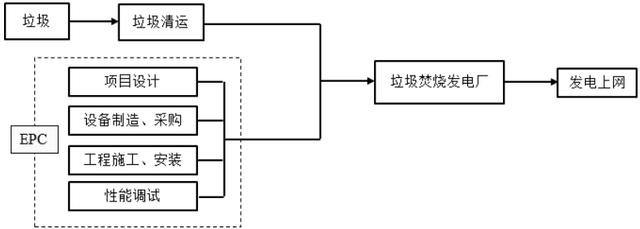

该行业上游主要包括垃圾清运、垃圾发电项目设计建造、垃圾焚烧设备制造等;下游主要是电网公司。

整个发电流程可以概括为:

首先,环卫部门将生活垃圾过磅称重后,倒入垃圾储坑,进行数天发酵脱水;

然后,将这些垃圾投入焚烧炉,炉内高温烟气通过热交换产生过热蒸汽,推动汽轮发电机组发电,产生的电能除垃圾发电厂自用外,大部分销售给当地电网公司。

最后,需要对垃圾储坑的渗透液,焚烧产生的烟气、飞尘、炉渣进行处理,在达标之后排放或回收利用。

就目前来说,以垃圾焚烧为首的生活垃圾无害化处理行业前景仍然非常广阔。

一方面,随着城镇化稳步推进,我国人均垃圾产量及垃圾总产生量有望继续增长。

2020年底,我国城镇化率以达到64%,但与发达国家相比还有很大提升空间,如美国、日本2018年城镇化率分别为82.3%、91.6%。

且我国人居垃圾产生量也较低,2018年为1.02kg/日,同期的美国、加拿大、澳大利亚等地区的人均垃圾产生量均超过2kg/日。

据住建部《城乡建设统计年鉴》显示,2019年我国城市生活垃圾清运量为2.42亿吨,2015-2019年复合增速为6.04%,增长趋势明显。

另一方面,《“十四五”城镇生活垃圾分类和处理设施发展规划》指出,十三五期间全国城镇生活垃圾焚烧处理率约45%,规划要求,到2025年底,城市生活垃圾焚烧处理能力占比65%左右。

据机构预测,全国城市生活垃圾清运量将从2019年的2.42亿吨增至2025年的3.22亿吨,假设2025年焚烧处理占比提升至70%,焚烧垃圾处理量将增至2.25亿吨,是2019年的1.85倍,6年复合增速接近11%。

垃圾焚烧行业持续向好,这对行业龙头企业来说是极大的利好。

今天我们要说的是三峰环境,它是中国最早进入垃圾焚烧发电行业的企业之一,旗下垃圾焚烧发电厂持续运营时间已超过10年。

公司的主要业务有三大板块,项目运营、EPC建造、设备销售,其中项目运营就是指垃圾焚烧发电项目的投资运营,该业务是公司最大的业务,也是最赚钱的业务。

从上面产业链可以看出,三峰环境主营业务涉及到中游、上游重要领域,旨在打造技术研发、投资、设备制造、建造、运营的全产业链服务能力,提升盈利能力。

垃圾焚烧设备方面,主要分为炉排炉和流化床两类。在行业发展初期,由于国外引进的炉排炉技术存在不适应性及成本高昂等问题,国内自主研发的流化床焚烧技术应用较多。

但随着国产化炉排炉技术发展,以及流化床技术存在飞灰多等问题,炉排炉技术逐渐取代流化床技术,成为主流。

三峰环境是国内主要的垃圾焚烧炉研发制造商之一,公司焚烧炉技术源自德国马丁SITY2000垃圾焚烧全套技术,并在此基础上根据我国生活垃圾水分高、热值低等特点进行研发改进,实现了相关设备的国产化。

公司生产的逆推式机械炉排炉采取逆流倾斜式炉型,具有炉排机械负荷小、垃圾扰动充分、燃烧效果好、炉渣热灼减率低、自动控制程度高等特点,已应用于国内外多个垃圾焚烧处理项目。

EPC建造业务是指为客户提供垃圾焚烧发电项目及垃圾渗滤液处理项目的设计、采购、施工等全过程服务,该业务的毛利率较低,仅有10%左右。

项目运营业务主要以BOT模式展开,该模式是指政府许可企业在特定范围内投资、建设垃圾焚烧发电项目,并授予企业一定期限内特许经营权,在期限结束后,该项目资产将无偿移交给当地政府。

与一般的电力运营不同的是,垃圾焚烧发电运营的收入由两部分构成,一是垃圾处理费,二是电力销售收入。

因此,垃圾焚烧发电项目运营的毛利率非常高,达到65.06%,貌似比核电、风电、水电、光伏等发电还要略高一些。

三峰环境是一家典型地方国资控股型环保企业,控股股东为重庆德润环境有限公司,持股43.86%,股权结构非常稳定,公司最终控制人为重庆国资委。

一般来说,具有国资背景的垃圾焚烧企业在获取新订单和降低融资成本方面更有优势。

垃圾焚烧发电企业主要面向地方政府提供垃圾焚烧处理服务,并收取垃圾处理费,所以国企在这方面具有领先优势。

数据显示,2016-2019年前22家垃圾焚烧企业中,国有企业新中标产能占比从63%提高至82%,而民营企业产能占比则用37%降至18%。

2020年,三峰环境成功中标合川项目、吕梁项目、垫江项目3个控股项目及渭南项目、焦作项目2个参股项目,新增处理规模5150吨/日。

设备方面,公司新签署合同金额高达13.2亿元,是2020年设备销售收入4倍以上。此外,公司还新签订膜系统、渗滤液等污水处理系统设备合同金额约1.04亿元。

今年以来,公司还中标了荣昌项目、奉节项目、绥中项目,新增处理能力1700吨/日。

到目前为止,三峰环境共投运垃圾焚烧发电项目27个(含参股项目),设计处理规模为33900吨/日,仅次于光大环境。

在建及筹建项目24个(含参股项目),设计处理规模为21900吨/日,未来成长空间良好。

融资方面,三峰环境授信单位包括国开行、国有银行、股份行、重庆农商行等,大部分银行对公司贷款利率在基准利率下浮区间。

从期限来看,公司短期借款为2.79亿元,一年内到期非流动负债为8.47亿元,长期借款67.52亿元,可见公司债务以长期为主,结构非常合理。

2021年上半年,三峰环境实现营业收入30.98亿元,同比增长30.32%,净利润7.58亿元,同比增长124.19%,已经超过去年全年净利润,创下历史新高。

2016-2020年,营业收入复合增长率为19.37%,净利润复合增长率为24.41%。

对垃圾焚烧发电企业来说,稳步扩张是建立在发电项目增加的基础上,这需要持续投入大量的资金用于工程建设。

近年来公司的投资活动现金流持续大额净流出,并呈现逐年增长趋势,今年上半年净流出15.77亿元,同比增长108.60%。

好在三峰环境有较好的融资渠道,筹资活动现金流持续净流入,并且拥有非常好的经营性现金流。

公司收现比和净现比常年维持在100%以上,可见公司的盈利质量非常高,垃圾焚烧发电能够公司带来源源不断的现金流,反过来,良好的现金流推动公司规模持续扩张。

目前三峰环境的资产负债率整体比较稳定,基本在55%-65%左右,公司的短期债务较少,账上资金有18.36亿元,短期偿债压力较小。

近年来,环保板块持续调整,在业绩持续释放情况下,行业的估值较低。

未来在“碳中和”目标持续推进下,环保板块有望获得市场关注,而垃圾焚烧发电的确定性较高,相关公司将会受益。

目前三峰环境最新市盈率(TTM)仅有13.22倍,处于上市以来低位区,考虑到较好的成长性,公司的估值真的非常低。

A股同行业可比公司主要有伟明环保、上海环境、绿色动力、圣元环保、旺能环境,它们的估值情况如下: