摘要:水务行业是关系国计民生和国家安全的公用事业行业,是经济社会发展不可替代的基础支撑,国家战略地位明显。本文阐述了我国水务行业发展现状,以公开发行债券的水务行业企业为样本,分析了水务企业目前的信用评级概况及风险特征。本文总结了水务行业具有资本密集,投资规模大,投资回收期长;高杠杆经营,存量债券期限结构较为集中,负债结构有待改善;行业整合加快,行业集中度提高,竞争加剧,影响水务企业盈利能力;盈利能力面临政策性风险等风险特征。

一、水务行业发展现状

水务行业是关系国计民生和国家安全的公用事业行业,是经济社会发展不可替代的基础支撑,国家战略地位明显。因此,中央和各级政府通过实质掌控水资源,政策扶持国有资本在水务领域绝对主体地位是水务行业的显著特征。根据国家统计局数据,2017年末我国常住人口城镇化率增至58.52%,国民经济发展带来的生产用水提升和城镇化带来的居民生活用水规模增加,使人均用水量继续保持上升的趋势,2016年为446立方米/人,同比增长0.2%。

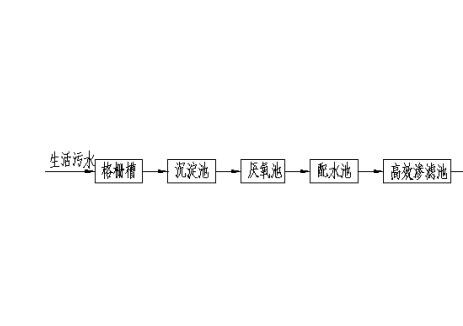

水务行业主要包括供水行业和污水处理子行业。供水方面,根据《2016年国民经济和社会发展统计公报》,2016年全年总用水量6,150亿立方米,同比增长0.8%。其中,生活用水增长2.7%,工业用水减少0.4%,农业用水增长0.7%,生态补水增长1.9%。污水处理方面,截至2016年末,城市污水处理厂日处理能力1.48亿立方米,比上年末增长5.6%;城市污水处理率为92.4%,提高0.5个百分点,污水处理能力和处理效率持续提升。

二、水务企业信用等级分布及债券发行情况

(一)水务企业信用等级分布情况

由于水务行业准入门槛不高,企业分布的子行业范围较广。从行业内已发债企业来看,发债企业主要为地方政府下属的区域性水务企业、重资产水务投资集团和民营专业化水务公司,发行人整体信用等级主要集中在AA-级及以上。截至2017年末,53家(扣除私募和未公开评级报告)水务企业中,AAA的6家,AA+的17家,AA的26家,AA-的4家。

2017年,共有3家水务企业主体信用等级发生调整,均为向上调整,分别为温州市公用事业投资集团有限公司(简称“温州公用”)、江阴市公有资产经营有限公司(简称“江阴公有”)和北控水务(中国)投资有限公司(简称“北控水务”)。鉴于2017年5月底,温州市区完成天然气供气转换,工业企业将逐步接入,且2016年12月起,公司所在供水区域自来水价格和污水运行费上调等,新世纪评级将温州公用的主体信用等级由AA级调升至AA+级。鉴于公司所在江阴市区域经济稳步发展,2016年水价上调及公司现金类资产充裕、利润总额持续增长等,联合资信评级将江阴公有主体信用等级由AA级调升至AA+级。鉴于公司提升污水处理能力,污水处理项目数量快速增长,规模位于全国领先地位等,上海新世纪评级将北控水务主体信用等级由AA+级调升至AAA级。

(二)水务企业债券发行情况

截至2017年末,市场上有75家水务企业拥有存续债券,债券总额1566.35亿元,共计212只。从债券品种来看,2017年末的存续债券中:超短融、短融、中票、企业债及公司债、私募占存量债券比重分别为2%、1%、20%、38%、39%,可以看出,目前水务企业债券主要集中在中长期债券。

2017年,水务企业合计发行12支超短期融资债券、3支短期融资券、9支中期票据、3支一般企业债、18支私募债券。行业内企业发行短期融资券、中期票据、企业债等传统债券数量有所减少。

三、水务企业风险特征

(一)资本密集,投资规模大,投资回收期长

水务企业具有明显的区域垄断性,进入壁垒较高,且投建水厂或污水处理厂投资规模较大且回收期较长,是资金沉淀性强的行业。由于投资规模大,水务企业的资产主要以非流动资产为主,流动比率和速动比率持续保持在较低水平。且近年来,随政策推动行业投资快速增加,2015年,“水十条”的落地将启动庞大的环保市场,其中工业废水处理、城镇污水处理、可再生水以及水环境监测等产业未来市场空间巨大。环保部环境规划院副院长吴舜泽预测,到2020年,完成“水十条”相应目标需投入资金超过5万亿元。2016年12月,国家发展改革委、水利部、住房城乡建设部联合印发了《水利改革发展“十三五”规划》(参见表1)。

总体来看,水务企业承受着高额的固定资产和在建工程对资产和资金的占用,而其又不同于一般生产经营性企业能够在短期内实现资金投入的有效经济价值回报。水价受到监管,长期保持较为平稳水平,提升空间有限,导致水务企业盈利性较低,表现出资产周转慢、投资回收期长的财务特点。

(二)高杠杆经营,存量债券期限结构较为集中,负债结构有待改善

水务行业规模的持续扩张、回报周期长等特点导致水务企业近年来负债水平普遍提升,2014~2016年末,水务行业的平均资产负债率均高于50%,且持续上升。不断增长的负债水平使得水务企业面临利率上涨时会付出较高的财务费用,增加企业运营成本;同时,减小了企业融资空间,降低了企业财务弹性,加大了企业财务风险。

从融资方式来看,水务行业融资以间接融资为主,银行借款是水务企业债务融资的主要来源,直接债务融资占比较小。从目前已发债水务企业来看,这些企业绝大部分为中央或者地方国有企业,表现出了较强的融资能力,但是企业的直接融资规模有待提高。同时,企业通过发行短期债券进行债务融资,能在一定程度上降低企业的融资成本,但是长时间的短债长用也导致一定的流动性风险,负债结构有待调整。

(三)行业整合加快,行业集中度提高,竞争加剧,影响水务企业盈利能力

我国水务市场的潜力巨大,加之不断的政策推动,越来越多的企业开始积极参与到城市水务的建设中来。苏伊士、泰晤士、威立雅等国际水务巨头早已进入中国市场,但2007年9月,全国工商业联合会环境服务业商会发布《关于城市水业资产溢价转让行为的公告》。之后,一些地方放缓了向外资溢价转让产权的进程,外资水务公司业务拓展受阻,市场占比急剧萎缩,中国本土水务企业逐步崛起。目前,国内水务行业的竞争主体主要是地方政府下属的区域性水务企业、重资产水务投资集团和专业化水务公司。地方政府下属的区域性水务企业在经过产权结构改制以后,部分企业逐步做大做强,如兴蓉环境等,其在成都市业务开 展已经较稳定且占垄断地位,在此基础上采取扩张性发展战略,通过整合兼并,向国内其他区域拓展污水处理业务。此外,重资产水务集团是我国水务行业的新生力量,如北控水务、首创股份、上海实业等,此类企业往往采用与地方相关部门合作的方式参与当地水务行业的投资和运营管理,通常资本实力雄厚,融资成本低,项目获取能力很强。截至2017年3月末,行业龙头北控水务集团拥有污水处理厂311座,供水厂44座,污水日处理能力为1106.31万吨,日供水能力367.01万吨。从行业集中度来看,在供水和污水处理市场,目前行业排名前十的水务企业市场份额合计未超过20%,国内大部分污水处理能力和供水能力仍分散在各地方政府下属的水务企业中。但随着重资产水务集团的不断并购扩张,行业集中度正逐步提高,竞争加剧。同时,整合兼并使得企业的战略可能失效或者是带来生产管理的巨大变革,企业的盈利能力在短时间内很难形成,企业的盈利能力受到较大的影响。

(四)盈利能力面临政策性风险

由于水务行业属于市政公用行业,涉及到工业生产、商业服务和居民的生活质量,国家和省、市政府历来重视并给予大力支持。但是,随着经济的发展,人民生活水平的提高,人们对自来水和污水排放的质量要求越来越高,国家不断提高自来水或污水处理排放的质量标准,行业对政策和制度比较敏感。

水价对电力生产企业的盈利水平至关重要,也是影响水务企业收入水平的直接因素。在我国,国家和地方政府对自来水价格及污水处理价格有严格的规定。由于生产成本增加或根据城市规划进行一定的超前投资等因素引起经营成本大幅上升时,企业虽然有权要求进行价格调整,但是应当依照法定程序,由企业事先提出调价申请,经过成本核算和价格听证并取得政府批准。因此,存在因业务成本上升而供水和污水处理价格不能及时得到调整而导致的风险。

切换行业

切换行业

正在加载...

正在加载...